Со второй половины 2007 г. рынок алюминия находился под значительным влиянием беспокойства на финансовых рынках из-за кризиса в ипотечном кредитовании в США. В августе и сентябре это привело к падению цен на первичный алюминий – в сентябре цена по трёхмесячным контрактам опускалась ниже 2400 дол./т, что в последний раз наблюдалось в марте 2006 г.

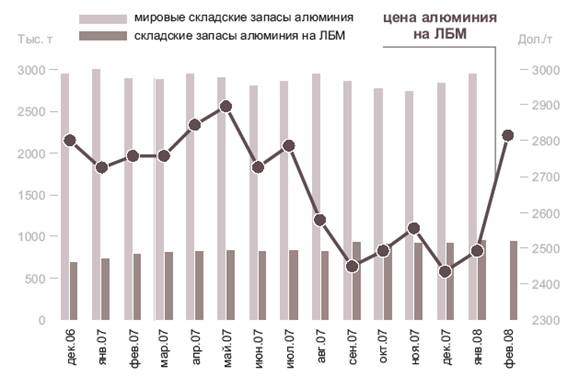

Рис.1. Динамика среднемесячных цен на алюминий с поставкой через три месяца на ЛБМ (дол./т) и среднемесячных курсов доллар к евро в 2006-2008 г.

Однако уже октябре-ноябре 2007 г. на рынке алюминия наблюдался рост цен, связанный с ослаблением доллара (рис.1), и металл торговался по ценам в пределах 2391-2634 дол./т. Складские запасы алюминия на ЛБМ, превысившие в сентябре 900 тыс.т, в октябре-ноябре несколько снизились; уменьшились и мировые складские запасы (рис.2).

В начале октября цена первичного алюминия держалась на уровне 2500 дол./т, затем последовало непродолжительное снижение, связанное с понижательным давлением кратковременного укрепления доллара и понижательными тенденциями мировых финансовых индексов, но к середине октября цена вновь приблизилась к отметке 2500 дол./т благодаря вновь ослабевшему доллару [15]. Складские запасы алюминия на ЛБМ временно перестали расти, помогая удерживать цену на металл, и до конца октября она оставалась на том же уровне 2500 дол./т.

В начале ноября новое ослабление доллара подняло цену алюминия до 2600 дол./т, однако уже во второй половине ноября цена вновь снизилась до 2500 дол./т и держалась вблизи этой отметки до конца месяца. Среднемесячная цена по трёхмесячным контрактам в октябре составила 2492,5 дол./т, а в ноябре выросла до 2556,06 дол./т.

В декабре, по данным World Bureau of Metal Statistics (WBMS) [36], в мире было произведено 3,2958 млн т первичного алюминия, а потребление металла составило 3,1445 млн т, в результате цена алюминия вновь упала, составив в среднем за декабрь 2436 дол./т (рис.1). Мировые складские запасы первичного алюминия на конец декабря составили 2,848 млн т, что эквивалентно примерно четырёхнедельному потреблению. Складские запасы алюминия на трёх биржах металлов: Лондонской, Шанхайской и Токийской – выросли до 1,043 млн т против 745 тыс.т в конце декабря 2006 г.

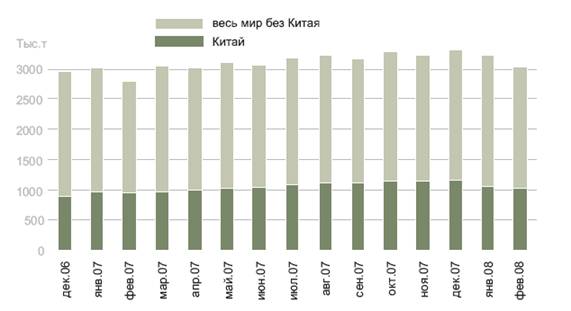

Рис.2. Динамика среднемесячных цен на алюминий с поставкой через три месяца (дол./т), складских запасов алюминия на ЛБМ и мировых складских запасов на конец месяца (тыс.т) в 2006-2008 г., по данным ЛБМ и Международного института алюминия

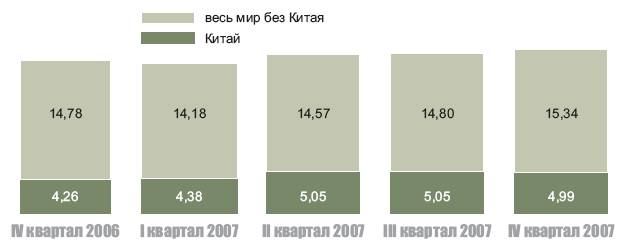

По данным WBMS [36], за 12 месяцев 2007 г. в мире наблюдалось превышение производства алюминия над его потреблением на 499 тыс.т, в то время как по данным за 11 месяцев оно равнялось 341 тыс.т. Производство алюминия за 2007 г. выросло на 12,6% и достигло 38,02 млн т, а мировое потребление металла – на 9,3%, до 37,52 млн т. В Китае за этот период потребление алюминия выросло на 40% [11; 37].

По данным Международного института алюминия, мировое (без Китая) производство первичного алюминия в 2007 г. выросло на 3,9%, до 24,803 млн т. Основными факторами, действовавшими на рынке алюминия в 2007 г., были продолжающийся интенсивный рост производства металла в Азии, ускорившийся рост производства в Восточной Европе и обратный тренд в Северной и Южной Америке и в Западной Европе [11]. По данным China Nonferrous Metals Industry Association, в Китае производство первичного алюминия в 2007 г. выросло на 34,9%, до 12,607 млн т, то есть была выпущена почти половина металла, произведенного в мире (рис.3).

Рис.3. Динамика производства первичного алюминия в Китае и в мире в 2006-2008 г., тыс.т

В 2007 г. Китай снизил экспорт первичного алюминия на 55%, до 546,6 тыс.т, из-за увеличения в ноябре 2006 г. экспортной пошлины на этот металл до 15%, и увеличил на 18,4%, до 2,09 млн т, импорт алюминиевого лома для производства вторичного алюминия [1].

Аналитики полагают, что в 2008 г. рост производства алюминия в Китае замедлится на 20-25%, чему будут способствовать введённые китайским правительством в ноябре 2007 г. новые ограничения – по минимальной мощности, размещению предприятий и энергопотреблению, призванные не допустить «перегрева» алюминиевой отрасли [30].

Правительственными документами предусматривается, что новые алюминиевые проекты до начала строительства должны получить разрешение Национальной комиссии по развитию и реформам (National Development and Reform Commission – NDRC). Проекты расширения мощностей по производству первичного алюминия также должны получать разрешения NDRC, которое будет даваться только проектам, предусматривающим улучшение экологических показателей и замену устаревших мощностей. Проекты предприятий по выпуску глинозёма, которые будут использовать в качестве сырья китайские бокситы, могут иметь годовую мощность, не превышающую 800 тыс.т глинозёма в год, и обеспечиваться собственными поставками бокситов не менее чем на 85%. Проекты, рассчитанные на использование импортных бокситов, могут иметь мощность не менее 600 тыс.т глинозёма в год и должны быть на 60% обеспечены поставками бокситов через совместные предприятия в течение не менее пяти лет.

Минимальная мощность проектируемых бокситовых рудников установлена в 300 тыс.т/год при минимальном сроке эксплуатации 15 лет. Более того, если общие инвестиции в проект превышают 500 млн юаней (67,29 млн дол.), проект потребует одобрения не только местных властей и NDRC, но и центрального правительства Китая.

Проектируемые предприятия по производству вторичного алюминия могут иметь проектную мощность не менее 50 тыс.т/год, а мощности действующих предприятий должны составлять не менее 20 тыс.т/год, в противном случае они будут остановлены. Разрешения на реконструкцию или расширение получат только проекты с годовой мощностью, превышающей 30 тыс.т/год.

Проектируемые предприятия по переработке алюминия с выпуском широкого ассортимента продукции, включающего листы, полосы, фольгу, трубы и профиль, должны иметь минимальную мощность 100 тыс.т алюминиевой продукции в год. Минимальная годовая мощность предприятий, выпускающих только листы и полосы, – 50 тыс.т, только фольгу – 30 тыс.т, трубы и профиль – 50 тыс.т.

Не менее 35% инвестиций в горные предприятия, алюминиевые заводы и заводы вторичной металлургии должны быть внесены наличными.

Новые проекты глинозёмных заводов с применением технологии Байера могут потреблять не более 500 кг стандартного угля на тонну выпускаемого глинозёма, глинозёмные предприятия с комбинированными технологиями и технологией спекания – не более 800 кг угля на 1 т глинозёма. Энергопотребление новых и модернизируемых алюминиевых заводов ограничивается 14,3 кВт-ч на тонну произведенного металла.

Новые правила запрещают строительство новых алюминиевых заводов ближе, чем в 1 км от охранных зон средних и крупных городов и их пригородов, от жилых районов и медицинских учреждений, от предприятий по выпуску электроники и пищевых продуктов.

Правительство надеется, что новые ограничения обеспечат структурные улучшения и позволят регулировать инвестиции в алюминиевой промышленности страны с целью обеспечения стабильного роста, энергосбережения и ограничения вредных выбросов [30].

В США за счёт работ, проводившихся в течение года по возобновлению производства на ранее остановленных мощностях, к концу 2007 г. выросло производство первичного алюминия: компания Alcoa Inc. возобновила эксплуатацию второй электролизной линии на алюминиевом заводе Ферндейл в штате Вашингтон, Glencore International AG восстановила производство на второй электролизной линии завода Коламбиа-Фолс в штате Монтана, компания Ormet Corp. в ноябре 2007 г. завершила реактивацию алюминиевого завода Ганнибал мощностью 267 тыс.т/год в штате Огайо [33].

В Казахстане 12 декабря 2007 г. казахстанским холдингом Eurasian Natural Resources Corporation plc (ENRC) введён в эксплуатацию первый пусковой комплекс электролизного завода в г.Павлодар мощностью 62,5 тыс.т первичного алюминия в год. К концу 2008 г. завод выйдет на годовое производство алюминия в 125 тыс.т, а после ввода второй очереди в 2011 г. будет выпускать 250 тыс.т продукции в год. Общая стоимость строительства завода составила около 900 млн дол. Завод включает два корпуса электролизного цеха, литейный цех, цех по производству анодов и прочие вспомогательные отделения. Поставщиком электроэнергии для предприятия является Аксуская ТЭЦ, также входящая в корпорацию ENRC. Для поставки электроэнергии на завод построена ЛЭП 500 протяжённостью 27 км, из которых около 800 м протянуто над водной поверхностью реки Иртыш [6].

Швейцарская Glencore подписала соглашение с ENRC сроком на 10 лет о покупке всего первичного алюминия, который будет произведен Казахстанским электролизным заводом в Павлодаре. В ближайшие годы завод будет выпускать только первичный алюминий в слитках; производство продукции с более высокой добавленной стоимостью пока не планируется [32].

Конец 2007 г. был ознаменован поглощениями и попытками поглощения алюминиевых компаний. В начале ноября 2007 г. Rio Tinto за 38,1 млрд дол. приобрела канадскую алюминиевую компанию Alcan Inc. и организовала внутри себя подразделение, занимающееся алюминиевым бизнесом, – Rio Tinto Alcan. Мощности объединённой компании Rio Tinto по добыче бокситов выросли до 34,4 млн т/год, по производству глинозёма – до 8,3 млн т/год, первичного алюминия – до 4,15 млн т/год –[39]. По результатам 2007 г. Rio Tinto оказалась второй в мире по производству первичного алюминия (4,15 млн т) после Объединённой компании «Российский алюминий» (4,202 млн т) [7].

Буквально через несколько часов после завершения сделки по приобретению компании Alcan сама Rio Tinto получила предложение об объединении с компанией BHP Billiton путём обмена одной акции Rio Tinto на три акции BHP Billiton и отвергла его. После того как 1 февраля китайская Chinalco и американская Alcoa Inc. сообщили о намерении совместно приобрести 12% акций Rio Tinto и получили её согласие, компания BHP Billiton сделала новую попытку поглощения Rio Tinto, предложив 147 млрд дол. за 100% её акций, но та вновь отклонила её как неприемлемую из-за значительной недооценки стоимости активов [3; 34]. Чтобы избежать недружественного поглощения, Rio Tinto в начале 2008 г. предприняла попытки поднять капитализацию компании, для чего заметно увеличила ресурсы железных руд в Австралии и приняла решение о модернизации крупнейшего австралийского алюминиевого завода Бойн-Айленд в штате Квинсленд (Rio Tinto – 59,4%, консорциум японских компаний – 40,6%), в которую вложит 617 млн дол. и которая позволит продлить срок эксплуатации завода. Модернизацию планируется выполнить в течение трёх лет; в результате выбросы вредных веществ в атмосферу снизятся на 20 тыс.т/год и будет повышена эффективность системы транспортировки и подачи глинозёма [35].

В начале 2008 г. цена алюминия вновь стала расти. В первые две недели января цена по контрактам с поставкой через три месяца выросла до 2525 дол./т, но к концу месяца снизилась до минимальной отметки – 2413 дол./т, что объяснялось укреплением американского доллара против евро, ростом складских запасов на ЛБМ и замедлением роста экономики США [11]. Кроме того, сократилось производство металла в Китае, где в конце 2007 г. невиданная засуха привела к резкому сокращению объёмов воды в основных водохранилищах: в ноябре на 2,4%, в декабре на 2,7%, до 75,35 млрд куб.м. Водоснабжение гидроэлектростанций в провинции Гуйчжоу снизилось на 30%; из-за нехватки электроэнергии уже с конца декабря началось сокращение поставок электроэнергии на алюминиевые заводы провинции. Крупнейшая китайская алюминиевая компания Chalco остановила половину мощностей (160 тыс.т/год) на алюминиевом заводе Гуйян в провинции Гуйчжоу. Её дочерняя компания Zunyi Aluminum (Chalco 51%) закрыла 30% из имеющихся 110 тыс.т/год мощностей на алюминиевом заводе в г.Цзуньи в той же провинции Гуйчжоу. Аналитики считают, что в течение первого квартала 2008 г. поставки электроэнергии в провинции вряд ли восстановятся до нормального уровня [22].

В провинции Сычуань в декабре также уменьшилась выработка гидроэлектроэнергии, и местные продуценты первичного алюминия стали готовиться к сокращению производства в течение ближайших двух месяцев.

В конце января – начале февраля новое стихийное бедствие обрушилось на Китай: сильные снегопады в центральной части страны вновь вызвали перебои с энергоснабжением – в начале февраля почти все алюминиевые заводы в провинции Гуйчжоу общей годовой мощностью 700-800 тыс.т были остановлены [9].

«Ожидается, что из-за всех вышеперечисленных проблем производство алюминия в Китае снизится примерно на 1-1,3 млн т и в ближайшие несколько недель цены на алюминий будут колебаться в пределах 2600-2800 дол./т», – заявил аналитик Macquarie Адам Роули. Согласно прогнозам метеорологов, сильные снегопады могут смениться наводнением, что, в свою очередь, приведёт к ограничению поставок электроэнергии. «Если этот энергетический кризис затянется, мы увидим дальнейший рост цен на алюминий», – считает аналитик Merrill Lynch Даниэль Хай [9].

Энергетический кризис в ЮАР, а также в Мозамбике, снабжающемся электроэнергией из ЮАР, дал о себе знать ещё в сентябре 2007 г., когда начались периодические перебои в электроснабжении. Южноафриканская энергогенерирующая компания Eskom, поставляющая электроэнергию на южноафриканские алюминиевые заводы Хиллсайд и Бейсайд компании BHP Billiton plc в провинции КваЗулу-Натал, а также на мозамбикский алюминиевый завод под управлением компании Mozal (BHP Billiton – 47,1%) в г.Мапуто, не может удовлетворить спрос на электроэнергию и пытается избежать перебоев в электроснабжении за счёт снижения нагрузки. В декабре и январе перебои в электроснабжении были наиболее ощутимы. С Нового года в Южной Африке происходили ежедневные веерные отключения электричества, когда потребители лишались его на 4-5, а то и 8 часов в сутки, причём зачастую неожиданно. Спрос на электроэнергию в ЮАР в январе 2008 г. превышал её производство на 2-3 тыс. МВт [8].

В связи с перебоями в энергоснабжении в ЮАР британская Rio Tinto намерена пересмотреть планы строительства крупного алюминиевого завода в промышленной зоне Коэга в южноафриканской провинции Восточный Кейп, в 20 км к востоку от г.Порт-Элизабет. Строительство завода годовой мощностью 720 тыс.т первичного алюминия стоимостью около 2,7 млрд дол. компания намеревалась завершить в 2011 г. Компания Alcan в ноябре 2006 г. подписала 25-летний контракт с Eskom на поставку электроэнергии начиная с 2010 г., но пока не ясно, появятся ли к этому времени новые электростанции в ЮАР. Поэтому Rio Tinto намерена получить от правительства ЮАР гарантии относительно снабжения завода электроэнергией прежде, чем приступать к его строительству. Осуществление этого проекта уже неоднократно приостанавливалось из-за сомнений в перспективах энергоснабжения. В июле 2007 г. компания Alcan подписала контракт стоимостью более 100 млн дол. с совместным предприятием инжиниринговых компаний SNC-Lavalin, Hatch и Murray & Roberts на выполнение предварительного проекта первой очереди алюминиевого завода [4; 12].

Улучшение мировых финансовых индексов подогрело покупательский интерес к алюминию. Это, а также новости о проблемах с энергопоставками в ЮАР и Китае, что грозит сокращением производства металла, толкнули цены алюминия вверх. Уже за последнюю неделю января, несмотря на то, что складские запасы металла на ЛБМ находились на высоком уровне (956,475 тыс.т), цена алюминия по трёхмесячным контрактам выросла более чем на 200 дол. – с 2493 дол./т 28 января до 2720,5 дол./т 1 февраля [14].

В последние дни февраля цена алюминия на ЛБМ с поставкой через три месяца поднялась выше отметки 3000 дол./т и продержалась на этом уровне до середины марта; пик (3212 дол./т) отмечен 7-8 марта. При этом складские запасы алюминия на ЛБМ достигли рекордного за последние три с половиной года уровня, превысив к середине марта 1 млн т. Новый подъём цен алюминия последовал за обновлёнными рекордами цен на нефть и золото, новым пиком цен на медь. Росту цены алюминия способствовало снижение выпуска металла в Китае, где после перебоев с подачей электроэнергии в начале февраля алюминиевые заводы ещё не восстановили производство, а также энергетический кризис в ЮАР, который привёл к сокращению выпуска алюминия на 120 тыс.т [10]. К концу марта постепенное восстановление производства и связанный с этим рост складских запасов алюминия привёли к снижению цены алюминия до уровня 2900 дол./т.

В течение последнего квартала 2007 г. несколькими компаниями были приняты решения о строительстве новых алюминиевых заводов в Саудовской Аравии, Демократической Республике Конго, Индонезии, России, а также о расширении имеющихся мощностей в Камеруне и Канаде.

Китайская Aluminum Corporation of China Ltd. (Chalco) подписала 24 ноября 2007 г. соглашение о сотрудничестве с малайзийской компанией Malaysia Mining Corp. Bhd (MMC) и саудовской Saudi Binladen Group (SBG) о совместном строительстве крупного алюминиевого завода годовой мощностью 1 млн т первичного алюминия в Саудовской Аравии. Завод, строительство которого предполагается начать во втором полугодии 2008 г., будет строиться в три очереди. По завершении строительства Chalco будет осуществлять управление заводом и часть продукции завода отправлять в Китай. Правительство Саудовской Аравии обеспечит поставки электроэнергии для предприятия по конкурентной цене [24].

Правительство Демократической Республики Конго (ДРК) и компания BHP Billiton 22 октября 2007 г. подписали соглашение о совместном изучении возможностей строительства алюминиевого завода мирового класса в провинции Нижний Заир. Завод, стоимость которого оценивается в 3 млрд дол., предполагается построить в две очереди: предприятие первой очереди будет производить около 800 тыс.т первичного алюминия в год и потреблять 2000 МВт электроэнергии, которую будет получать от проектируемой гидроэлектростанции Инга-3 (Inga 3) на р.Конго. Завершены предварительные концептуальные исследования по строительству гидроэлектростанции и алюминиевого завода, BHP Billiton будет финансировать работы по составлению предварительного ТЭО проектов электростанции и завода [21].

В начале декабря 2007 г. Rio Tinto и правительство Камеруна подписали письмо о намерениях относительно строительства гидроэлектростанции мощностью 1000 МВт. Это позволит компании Rio Tinto начать разработку ТЭО сооружения в Камеруне алюминиевого завода мощностью 400 тыс.т первичного алюминия в год. Rio Tinto продолжает модернизацию и расширение мощности существующего в Камеруне алюминиевого завода под управлением компании Alucam (Rio Tinto plc – 46,7%, правительство Камеруна – 52,3%) в г.Эдеа. Мощность алюминиевого завода будет увеличена с 90 до 260 тыс.т/год путём модернизации существующей электролизной линии на 20 тыс.т/год и строительства второй линии мощностью 150 тыс.т/год [38, с.4].

Компания Rio Tinto продолжает строительство опытного алюминиевого завода с новейшей технологией электролиза AP50 в г.Жонкьер (провинция Квебек, Канада). Опытный завод будет производить около 60 тыс.т/год первичного алюминия и станет платформой для разработки будущих поколений технологии AP50. Сооружение этого завода является первым шагом в десятилетней программе инвестиций компании в размере 2,1 млрд дол. в районе Сагеней-Лак-Сен-Жан провинции Квебек [31].

В конце января 2008 г. Rio Tinto одобрила проект модернизации алюминиевого завода Китимат в канадской провинции Британская Колумбия и завода Лохабер в Шотландии. Стоимость проекта модернизации завода Китимат оценивается в 2 млрд дол.; мощность завода к 2012 г. будет увеличена с 277 до 402 тыс.т/год [16]. Модернизация завода Лохабер стоимостью 90 млн дол. предусматривает установку нового гидротурбогенератора, благодаря чему мощность завода увеличится с 43 до 50 тыс.т первичного алюминия в год. Начать модернизацию планируется в 2009 г., завершить – в 2012 г. [17].

Индийская государственная компания National Aluminium Co. Ltd. (Nalco) подписала 11 января 2008 г. меморандум о взаимопонимании с правительством индонезийской провинции Южная Суматра по сооружению алюминиевого завода проектной мощностью 500 тыс.т первичного алюминия в год, электростанции мощностью 1250 МВт и морского порта. Nalco планирует инвестировать в проект 3,4 млрд дол. Годовая мощность первой очереди – 250 тыс.т первичного алюминия и 750 МВт электроэнергии. Электростанция будет работать на угле из расположенных рядом месторождений. Глинозём компания будет поставлять с собственного глинозёмного завода Даманджоди в индийской провинции Орисса через порт Вискахапатнам [29].

В декабре 2007 г. Объединённая компания «Российский алюминий» (UC Rusal) приняла решение инвестировать в 2007-2011 гг. 58 млрд руб. в строительство Тайшетского алюминиевого завода (Иркутская обл.) мощностью 750 тыс.т первичного алюминия в год. Завод будет состоять из четырёх корпусов электролиза, оснащенных 186 электролизерами РА-400. На заводе планируется применять сухую газоочистку, что позволит довести степень очистки газов до 99,7%. Площадка для строительства выбрана к северо-востоку от г.Тайшет. Общая площадь завода составит около 389 га. ТЭО строительства завода подготовлено международной инжиниринговой компанией Bechtel Corporation при участии специалистов Инжинирингово-строительного дивизиона UC Rusal. Завод планируется строить в четыре очереди мощностью по 187 тыс.т первичного алюминия в год каждая. В декабре 2009 г. планируется ввод в эксплуатацию первой очереди, пуск второй очереди запланирован на октябрь 2010 г., третьей и четвёртой – соответственно на июнь и декабрь 2011 г. Завод будет потреблять в год 10,4 млрд кВт-ч электроэнергии. Компания UC Rusal и ОАО «Иркутскэнерго» уже решили вопрос о подключении нового предприятия к энергомощностям, для чего планируется построить дополнительную подстанцию недалеко от завода и протянуть ЛЭП-500. Около 20% необходимой электроэнергии (2 млрд кВт-ч) планируется получать с Богучанской ГЭС [2].

Аналитики считают, что в 2008 г. алюминий будет наиболее востребованным и выгодным металлом из всех основных цветных металлов. Алюминий отбирает рыночные доли у других металлов (меди и др.), так как цена этих металлов остаётся очень высокой. Мировой кредитный кризис ограничит потребление меди, и даже китайский рост спроса на медь снизится до «скромного» уровня. Спрос на алюминий будет поддерживаться быстро растущим рынком недвижимости и автомобилестроения в Китае. В 2007 г. спрос на алюминий рос быстрее, чем на медь, и темп его роста был наибольшим среди всех металлов [37]. Согласно компьютерному прогнозу Deutsche Bank, опубликованному в ноябре 2007 г., рост спроса на алюминий в Китае, который весьма близок к тому, чтобы стать нетто-импортёром алюминия, может вызвать в 2008 г. серьёзный скачок цен на алюминий и сделать его самым выгодным биржевым товаром следующего года. Китай был нетто-экспортёром алюминия начиная с 2001 г., что помогало сдерживать цены на металл на относительно невысоком уровне: за минувшие шесть лет алюминий подорожал всего на 95%, в то время как свинец – на 650%, никель – на 600%, медь – на 450%, цинк – на 370%, олово – на 300% [5].

Китайский экспорт первичного алюминия и его сплавов в феврале 2008 г. составил 39,678 тыс.т, что на 24,2% меньше, чем в январе (52,326 тыс.т). Китай уже в течение пяти месяцев выступает чистым импортёром первичного металла.

По прогнозу аналитической компании CRU рост мирового потребления алюминия в 2008 г. будет тем не менее несколько ниже, чем годом ранее, и составит 9,2%. В Европе прогнозируется замедление роста спроса на алюминий с 4,2% в 2007 г. до 2,4% в 2008 г., в том числе в Восточной Европе – с 3,7% до 1,8%. Мировое производство алюминия в 2008 г., по оценке CRU, вырастет на 11,9%, до 42,72 млн т [13].

В связи с остановкой бокситовых рудников и глинозёмного завода в Гвинее из-за введения там военного положения цена fob австралийского глинозёма в феврале 2007 г. выросла до 400 дол./т и продержалась на этом уровне вплоть до июля, несмотря на то, что ситуация в Гвинее нормализовалась уже к концу февраля (рис.4).

Рис.4. Динамика среднемесячных цен спот на глинозём металлургический, fob Австралия, в 2006-2008 гг., дол./т

Цены cif на импортный глинозём в Китае в марте сохранялись на уровне 410-430 дол./т. Торговая активность была минимальной. Цены китайских продуцентов глинозёма (без учёта государственной компании Chalco) оставались на уровне 3900 юаней/т (504 дол./т), FOB. С 21 марта Chalco также подняла цену глинозёма с 3600 до 3900 юаней/т [26].

В течение летних месяцев цена глинозёма стала снижаться из-за его перепроизводства в Китае, и ведущие китайские продуценты глинозёма (кроме Chalco) договорились о сокращении производства для поддержания цен. С 13 сентября Chalco также снизила цену спот на глинозём на 10,3%, с 3900 юаней/т (515,19 дол./т) до 3500 юаней/т (405 дол./т), что было вызвано падением цен на глинозём, импортируемый в Китай, до 3400 юаней/т [28]. После Национального праздника образования Китая (1 октября) китайские продуценты глинозёма (без компании Chalco) снизили цену спот глинозёма до 3350 юаней/т (449,06 дол./т) [25], а в конце октября глинозём продавался по цене спот 3300 юаней/т (381,7 дол./т).

Производство глинозёма в Китае в ноябре неожиданно упало по сравнению с октябрём на 3%, до 1,7 млн т, в связи с ремонтными работами на заводах компаний Weiqiao Aluminum и Chiping Xinfa. Выпуск глинозёма на заводе Чжэнчжоу компании Chalco в провинции Хэнань снизился по сравнению с октябрём на 300 тыс.т/год в связи с начавшимся выводом из эксплуатации отдельных линий для их модернизации, которую предполагают завершить в октябре 2008 г. В связи с проводимыми работами по модернизации мощность завода в следующем году снизится до 2 млн т/год против 2,35 млн т/год в текущем [40].

К концу 2007 г. несмотря на то, что рост мощностей по производству глинозёма в Китае опередил все прогнозы, в мире, включая Китай, наблюдался дефицит глинозёма и цены на него на внутреннем рынке Китая с октября по декабрь выросли на 30%. Алюминиевые заводы на севере страны наращивали складские запасы глинозёма из-за опасений относительно трудностей транспортировки сырья зимой. Другие продуценты первичного алюминия также наращивали закупки глинозёма у местных продуцентов, предпочитая оставлять импортный глинозём на складах для нерастаможенного товара, поскольку правительство обещало отменить 3%-ный тариф на импорт в январе в рамках политики поощрения импорта сырьевых товаров.

Кроме низких складских запасов причинами роста цен на глинозём были растущие цены на бокситы, электроэнергию и фрахт.

Компания Chalco, крупнейший китайский продуцент глинозёма, с 27 ноября подняла цену спот на глинозём на 8,5% – с 3500 юаней/т (405 дол./т) до 3800 (439,5 дол./т). Цена cif импортного глинозёма составила 430 дол./т (3718 юаней/т) [23]. Уже в течение декабря Chalco дважды повышала цену спот на выпускаемый глинозём, в частности 18 декабря с 3800 юаней/т (439,5 дол./т) до 4200 юаней/т (485,8 дол./т); импортный глинозём, уже растаможенный, в китайских портах продавался по цене 4400 юаней/т (508,9 дол./т) [40].

Многие другие китайские продуценты глинозёма, включая компании Weiqiao Aluminum и Chiping Xinfa Huayu Alumina (второй и третий после Chalco продуценты глинозёма), предлагали глинозём по цене спот 4300Nalco по цене 403 дол./т, а на тендере в Бразилии, проведенном компанией Vale, спотовые цены на глинозём держались на уровне 400 дол./т.

Среднегодовая цена спот глинозёма, fob Австралия, в 2007 г. составившая около 365 дол./т, оказалась гораздо ниже, чем в 2006 г. (468 дол./т).

В декабре компания Guangxi Guixi Huayin Aluminum (Chalco – 33%, Guangxi Investment Group, Corp. – 34%, Minmetals Non-Ferrous, Co. – 33%) ввела в эксплуатацию одну из четырёх производственных линий мощностью 400 тыс.т глинозёма в год на новом заводе в муниципалитете Босэ, Гуанси-Чжуанский автономный округ. К июлю 2008 г. будут введены в строй ещё три производственные линии мощностью по 400 тыс.т/год каждая. В 2008 г. компания планирует выпустить 500-720 тыс.т глинозёма.

Всего в 2007 г., по данным Международного института алюминия, в мире (без Азербайджана, Ирана, Боснии и Герцеговины и Румынии, на которые приходится около 3% мирового производства) было выпущено 78,346 млн т глинозёма, из которых 19,456 млн т (24,8% мирового производства) – в Китае (рис.5) [41]. Выпуск глинозёма в Китае вырос по сравнению с 2006 г. на 42%. Мощности китайских глинозёмных заводов в концу 2007 г. достигли 26 млн т, из них 40% приходилось на компанию Chalco [18].

Рис.5. Динамика производства глинозёма в Китае и в остальном мире в 2006-2007 гг., млн т.По данным [41; 42]

В 2007 г. Китай заметно уменьшил импорт глинозёма – на 25,9%, до 5,12 млн т (84% импортировано из Австралии, 12% – из Индии, 2% – из Ямайки) в связи со значительным ростом его производства в стране [20]. В то же время импорт бокситов в КНР вырос более чем в два раза, с 9,7 млн т в 2006 г. до примерно 23 млн т в 2007 г.

На тендере в Бразилии, проведенном компанией Vale в начале января, спотовые цены на глинозём держались на уровне 400 дол./т. В Китае цены спот на импортный глинозём с поставкой в китайские порты находились на уровне около 4000 юаней/т (470 дол./т), а на китайский глинозём – на уровне 4200-4300 юаней/т (485,8-497,4 дол./т).

С 14 января 2008 г. крупнейшие китайские продуценты глинозёма, за исключением Chalco, совместно подняли цену спот на глинозём на 7,14%, с 4200 юаней/т (577,72 дол./т) до 4500 юаней/т (618,98 дол./т) в связи с дефицитом глинозёма и с высокими ценами на бокситы на китайском рынке. Поднятию цены способствовало недавнее повышение на 30 дол./т, до 432 дол./т, цены глинозёма, предлагаемого индийской Nalco. В то же время Chalco оставила цену глинозёма на прежнем уровне 4200 юаней/т (577,72 дол./т) [27].

Наращивание складских запасов глинозёма алюминиевыми заводами в преддверии китайского Нового Года и выросшие цены на бокситы (причиной чего явился массированный импорт бокситов в КНР, создавший их дефицит на мировом рынке) явились главными причинами роста цен на глинозём. Кроме того, правительство провинции Шаньси в конце декабря увеличило мелким бокситовым рудникам (с годовой производительностью менее 10 тыс.т/год) налоги на добычу и отчисления на защиту окружающей среды, чтобы к августу 2008 г. добиться их объединения или закрытия; это также способствует росту цен на бокситы на китайском рынке.

Китайский юань в 2007 г. вырос почти на 7% по отношению к доллару, что сделало импорт в Китай более привлекательным. Ожидают, что рост юаня продолжится в текущем году.

Однако уже в феврале спрос на глинозём снизился, так как в январе китайские продуценты первичного алюминия запаслись сырьём в преддверии новогодних праздников. Кроме того из-за перебоев с поставками электроэнергии некоторые алюминиевые заводы Китая с конца января остановили производство или сократили его. И хотя к концу февраля дефицит электроэнергии несколько сократился, до марта алюминиевые заводы не могли вернуться к нормальному уровню производства, в связи с чем цена глинозёма, вероятно, продолжит движение вниз [19].

Л.И. Ремизова