?????????????? ? ?????????? ??????????? ??????? ?? ??????? ????? ???????? ? 2008 ?. ???? ??? ?? ?????? ? ?????? ???????? ????, ?????? ?? ??????? ??????? ? ???? (3380 ???./? ?? ???????????? ?????????? ?? ???) ?? ???? ??????????? ?????????? ???????????? ?????? ????????? ???????????? ?? ?????????? ??????? ????????? ? ?????????? ?????? ??? ? 4000 ???./?. ?? ?????????? ?????? ?? ????????, ???????? ? ?????? ???? ?? ????????? ????????, ???????? ? ?????? ??????? ??? ?? ?????? ????????? – ?? 1463 ???./? ? ???????? ???????.

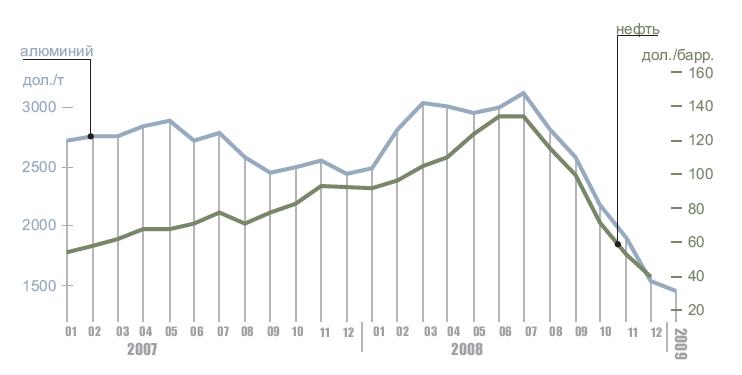

????? ?????, ?? ?????? ???????? 2007 ?., ??????? ????? ???????? ????????? ??? ???????? ???????????? ??-?? ??????? ? ??????? ?????????? ???????????? ? ???. ??????????? ? ???? ???????? ??????? ??? ?????????? ????????: ? ???????? ???? ?? ??? ?? ???????????? ?????????? ?????????? ???? 2400 ???./?; ?????????????? ???? ????? ?????????? ??????? ? ???????-?????? (?? 2492,5 ???./? ? 2556,06 ???./? ??????????????), ? ??????? ????? ????? ?? 2436 ???./? (???.1).

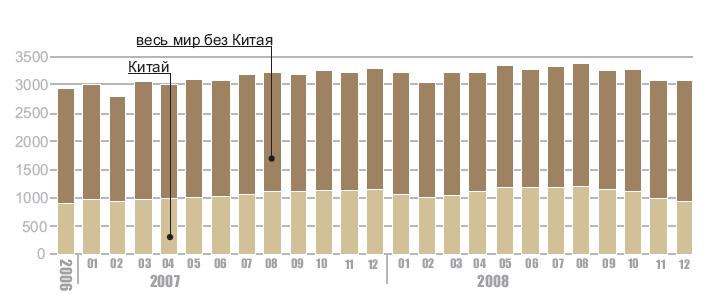

?? ?????? ????????????? ???????? Harbor ntelligence, ? 2007 ?. ?? ??????? ????? ???? ?????????? 38,159 ??? ? ?????????? ????????, ? ??????????? ??????? ????????? 38,01 ??? ?, ? ?????????? ???? ?????? ??????? ? 149 ???.? ???????. ??????? ????????? ?????? ???????? ? ????? 2007 ?. ????????? ?? 2,848 ??? ? ?????? 3 ??? ? ? ????? ??????, ? ?? ????? ??? ????????? ?????? ?? ?????????? ????? ???????? ??????? ? 737 ???.? ? ????? ?????? ?? 930 ???.? ? ????? 2007 ?.

???.1. ???????? ?????????????? ??? ?? ???????? ? ????????? ????? ??? ?????? (???./?), ??????? ????????? ??????? ???????? ? c???????? ??????? ?? ??? ?? ????? ?????? (???.?) ? 2007-2008 ?., ?? ?????? ??? ? ?????????????? ????????? ????????

???????? ???? ???????? ?? ?????? ???????? 2007 ?. ????, ????? ???????, ????????????? ??? ????? ????????? ?? ??????? ?? ?????? ????????? 2008 ?.; ???????????????? ????? ???????????? ???? ???? ? ?????? ????????? 2008 ?. ????????? ? ????? ?????????????? ?? ?????.

?????? ???? ???????? ?????????? ?? ???????????? ????????? ??? ?? ????? (???.2) ? ?????? ? ????? ????? ??? ?? ????.

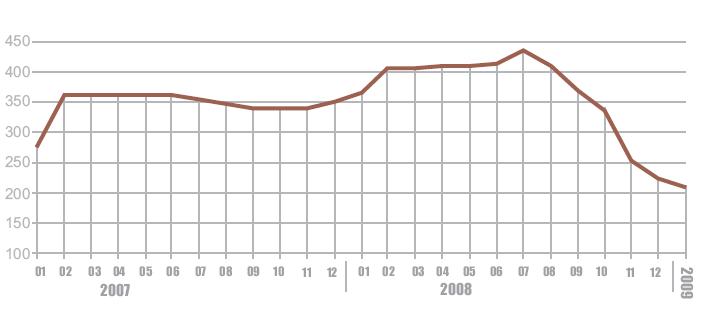

????? ???? ???????? ?????????????? ???????? ??? ???????????? ? ????? ??-?? ??????? ? ?????????? ?????????????? ? ????? ? ????????????? ? ????? 2007 ?. ?????????? ???????, ????????? ????????? ????????????, ? ?????????????? ? ????? ?????? – ?????? ??????? 2008 ?. ???????? ???????????. ? ??????????????? ??????? ? ????? ????????????? ?????????????? ?????? ? ???, ? ????? ? ?????????, ???????????? ??????????????? ?? ???, ??? ??????? ? ?????????? ???????? ??????? ???????? ? ??????? ?? ????????? ? ??????? ?? 200 ???.? (???.3).

????????? ??????????, ??? ?? ?????? ??????? 2008 ?. ? ??? ???? ??????????????? 120 ???.?, ? ? ????? – 550 ???.? ?????????? ???????? [12].

???.2. ???????? ?????????????? ??? ?? ???????? ? ????????? ????? ??? ?????? ?? ??? (???./?) ? ?????????????? ??? ?? ????? ????? «?????» ?? ???-???????? ???????? ????? (???./????.) ? 2007-2008 ??.

???.3. ???????? ???????????? ?????????? ???????? ? ????? ? ? ???? ? 2006-2008 ??., ???.?

? ?????? 2008 ?. ???? ?? ???????? ????????? ?? ?????? ?????????????? ???? ??????? 2007 ?. – 2492 ???./?, ? ? ??????? ????? ????? ?????: ? ????????? ??? ??????? ???? ???????? ?? ??? ? ????????? ????? ??? ?????? ????????? ??????? 3000 ???./? ? ???????????? ?? ???? ?????? ?? ???????? ?????; ??? (3212 ???./?) ??????? 7-8 ?????. ??????????? ?????????????? ???? ?? ???????????? ?????????? ??????? ?? 2816 ???./?, ? ?????????? – ?? 3046 ???./?.

??? ?? ????? ????????? ?????? ???????? ?? ??? ??? ???? ???? ?????????? ????????????? ? ???????? ?????????? ?? ?????????? ??? ? ????????? ???? ??????, ? ???????? ????? ???????? 1 ??? ?.

? ????? ????? ??????????? ?????????????? ???????????? ? ????????? ? ???? ???? ????????? ??????? ???????? ??????? ? ???????? ??? ?? ???? ?? ?????? 2900 ???./?.

?? ?????? World Bureau of Metal Statistics (WMBS), ? ?????? ???????? 2008 ?. ??????? ???????????? ?????????? ???????? ????????? ??? ??????????? ?? 381 ???.? [59], ? ????? ?????? ??????? ??????????? ?? ??????? ????? ???????? ???????? ??? 458 ???.? [31], ? ????? ??? – 784 ???.? ??????? [49].

?? ?????? ??????? ???????? 2008 ?. ????????? ?????????? ???????? ?????????? ?????? ????? ??????????? ???????? ? ??????. ???, ???????????? ?????????????? ?? ????? ??????? ??????? ?? ?????? ??????? ?? 37%, ? ?? ????? ??? ?? ??????????? ?????? 2007 ?. – ?? 44%. ??????????? ? ????????? ?????? ???????? ?? ?????????? ???????? ????? [12].

????? ?????????? ?????????? ?? ????? 12 ??? 2008 ?. – ??????????? ?????????????, ? ?????????? ???????? ??? ???????? ??????????? ????? ???????? Sichuan Aba Aluminum Smelter ? ?.???????, ???? ?????????. ????? ?????????????? ?? ?????? ??????????? ?????? ????????????? ????? ????????? 14 ???.? ?????????? ???????? ? ??? ? ?????????? ? ????? ?????, ?????? ??? ???????????, ????????? 100 ???.? ??????? ? ???. ????????????? ????????? ?????? ????????????? ?????; ?????????? ????? ? ????? ?????, ? ?????????????? ?? ???????????????? ???????. ????? 30 ??????? ?? ????????? ?????? ???????, ????? ??? ???? ?????? [11].

?????? ?????? ??????????? ?????? ? ????????? ??????? ????????? ????????? 575 ???.?/??? ???????????? ??????? ??????? ???????????? [11]; ? ????? ? ?????????????? ????????? ???????????? ?????????????? ?????? ????????? ????????????? ???????? Antaike ???????? ??????? ??????? ???????????? ?????????? ???????? ? ????? ? 2008 ?. – 15,1 ??? ? [11].

??????? ???? ?? ???????? ??-???????? ????????????? ??? ??????????? ????????, ??? ?, ? ???????????, ??????????? ????????? ?? ????????????? ??????????? ?????????.

???????? Guangxi Huayin Aluminum Co., Ltd (Chalco – 33%) ? ????? 2007 ?. ????? ? ???????????? ?????? ????? ?? ???????????? ????????? ?? ?????? ? ????? ????? (??????-????????? ?????????? ?????); ?????? ????? ?????? ???????? ? ???????????? ? ????? ????? 2008 ?., ? ???? ?????? ??????????? ??? ??? ?????. ???????? ?????? ? ???????? 2008 ?. ???????? 1,6 ??? ?/???, ? ???????? ??????????? ?? ??????? [16].

? ?????? 2008 ?. ??????????????? ???????? Aluminum Corporation of China, Ltd. (Chalco) ????????? ????????????? ??????? ??????? ???????????? ?????? ????????? 880 ???.?/??? ? ?.????? (??????-????????? ?????????? ?????) ? ?????????? ? ???????????? ??????????. ????????????? ?????? ???? ?????? ? ??????? 2005 ?.; ?????????? ? ?????? ????????? 4,43 ???? ????? (633 ??? ???.) [13]. ?????? ???????????????? ????? ??????? ??????? ????????? 440 ???.?/??? ???? ??????? ? ???????????? ? ????? ???, ?????? – ? ????? ????. ????? ???????? ?????? ??????? ?? 1,78 ??? ? ????????? ? ??? [35].

???????? Chalco ???????? ????????????? ?????????? ??????????? ??????? ??????????????????? 1,65 ??? ? ???????? ? ???, ??????? ???? ?????? ? ????? 2007 ?., ? ???????????? ?????? ????????? 800 ???.?/??? ? ?.???????, ????????????? ??????, ??????? ???????? ? ?????? 2006 ?. ?????????????? ?????? ??????? ???????? 2009 ?. ??????? ??? ??????????? ? ???????????? ? ????? 2008 ?. ?????????? ? ????????????? ??????? ? ???????????? ?????? ??????????? ???????? ? 5 ???? ????? (716 ??? ???.). ???? ?????????? ?????????????? ?????? ??????? ????????? ???????????? ???????? ????? ?? ???????? ? ???????? (NDRC) [14; 23].

? ????????? ?????? Chalco ?????????? ? ??? 2008 ?. ? ????????????? ????????? ??????????? ??????? ????????? 120 ???.?/??? ? ????? ???????, ? ? ????? ??????, ????????????? ???, ?????? ????????????? ??????????? ??????? ????????? 990 ???.?/??? ? ???????????? ?????? ????????? 800 ???.?/???. ??? ??????????? ?????????????? ?????? ? ???????????? ? 2010 ?. ?????????? ? ?????? ??????????? ? 5,6 ???? ????? (802 ??? ???.) [15]. ????? ????, Chalco ???????? ?????????? ?? ?????????? ?? 700 ???.?/??? ???????? ???????????? ?????? ? ?.???????? (????????? ??????); ??????????? ??? ???????? ?????????? 2 ??? ?/??? [36].

? 2008 ?. Chalco ??????????? ????????? ????? 11 ??? ? ????????? ? 3,5 ??? ? ?????????? ???????? ? ??????????????, ??? ????? ? ????? ????? ??????????? 25-27 ??? ? ?????????, ?? 19,5% ??????, ??? ? 2007 ?.

? ???? ???? ?? ?????????? ????????? ??????????? ???????? Yunnan Aluminum Co. Ltd. ?????????? ? ????????????? ?????? ??????? ???????????? ?????? ????????? 800 ???.?/??? ? ???????????? ???? ????? (Matang) ????? ???????? (????????? ???????) [27].

? ???? ?? ????????? ????????? ? ???, ??? ???????? Mengxi Hi-tech Group ?????????? ?????? ? ???????????? ? 2009 ?. ??????????? ?????, ???????????? ? ???????? ????? ???????? ???? – ?????? ???????? ??????????????, ??????????? ? ?.???? ?? ?????? ??????????? ?????? ?????????? ????????; ????????? ???????? ?????? – 400 ???.? ????????? ? ???. ?????????????? ?????????? ? ??? 1,65 ??? ? ????, ?????????? ????? 40% Al2O3. ?????????? ? ?????????? ?????? ??????????? ? 1,863 ???? ????? [37].

? ????? ?? ???????????? ??????????? ???????????? ????????? ? ?????? ? ???? 2008 ?. ???? ???? ????????? ? ????? ????????? ????? ??? ?? 20%, ?? 3500 ????? ?? ?????. Chalco ???????????? ???? ???? ?? ??????????? ?? ???????? ?? ?????? 4200 ?????/? ? ???????? ??????? 2007 ?. ?? 4 ????, ????? ???????? ? ???????? ?? ?? 16,7%, ?? 3500 ?????/? (505,09 ???./?). ???? ????????? ? ???????????? ?????????? ?? 2008 ?. ??????????????? ???????? ?? ?????? 17% ?? ???? ???????? ?? ?????????? ?????, ?? ???? 3227 ?????/? ? ?????? ????.

?? ?????? ?????? ?????? 2008 ?. ???????????? ????????? ? ????? ??????? ?? ????????? ? ??????????? ???????? ??????????? ???? ????? ?? 20%, ?? 7,15 ??? ?. ??? ? 1 ??????? Chalco ???? ????????? ????? ??????? ???? ?? ????????, ?? ???? ??? ?? 3200 ?????/? (468,4 ???./?) [33; 35]. ? ??????? ?? ??-?? ?????? ??? ?? ???????? ? ???????? ?????? ?? ????????????? Chalco ?????????? ?? ?????? ?? ???????? ???????? ???????????? ?????? ? ????? ?????, ???????? ?? ??????????? ????????????? ??????-?????????? ??????????? ?????? [20].

?? ????? ?????? ????????? ?????????? ????????? ?? ?????????? ???????????? ?? ????? ?????? ????????????? ? ?????????? ?????????. ???, ???????? Yixiang Aluminium (???????? ????? ?????????????? Yimei Group) ???? ?????????? ? 200 ?? 600 ???.?/??? ???????? ???????????? ???????????? ?? ?????? ? ?.?????, ????????? ??????. ? ?????????? ????????????? ????????? ?? ?? 1 ??? ?/???. Xinfa Group ???????????? ???????????? ????????? ???????????? ?? ????? ??????????? ?????? ????????? 1,2 ??? ?/??? ? ????? ??????? ? ??????-????????? ?????????? ?????? [17].

? ??????? 2008 ?. ????????????? ??????-?????????? ??????????? ?????? ????? ???????? ?????? ???????? ? ?.???? «??????????? ?????????????? ? ???????? ????????? ?????????? 100 ?????????? ?????, ??????? ?????? ???????? ???????? ?????????????? ? ??????, ? ?.???? ??????????? ? ???? ?? ????????? ??????? ???????????? ???????????? ? ????? ? ? ????». ?????? ??????????? ????????????? ???????????? ?????? ??????? ????????? ????? 5 ??? ? ? ?????????? ???????????? ????????? ????? 20 ???? ????? ? ???, ? ????? ???????????? ?????? ????????? ????? 2 ??? ? ?????????? ???????? ? ??????? ? ?????????? ??????????? ????????? ????? 40 ???? ????? ? ??? [39].

????????? ??????????????, ??? ??????????? ? 2008 ?. ? ????? ????? ???????? ?? ??????? ????????? ???????? 8,5 ??? ?/???, ??? ????? ???????? ????????? ? ??????, ? ?? ??????? ?????????? ???????? – 3 ??? ?/???, ? ? ??????????, ???????? ?? ???????? ??????? ?? ????????????? ? ??????? ??? ?? ???????? ?? ?????????? ?????, ????????? ???????? ?? ???????????? ?????????? ???????? ???????? ? 16 ?? 19 ??? ?/??? [17].

?????? ?????????????? ???? ??????? ??? ?? ????? ??????? ? ?????????? ??? ?? ?????????????? ?? ???? ????. ????? ??? ? ???????????? ???????? ????????? ?????????????? ?????????? ????? 45% ???????????????? ??????.

????? 2008 ?. ? ????? ?????? ??????? ??????????????, ?????????? ?? ????????? ?????? ????: ???????? ?????????????? ???????? ??-?? ???????????? ????, ???? ?? ??????? ???????, ? ???????????????????, ?????????? ?? ??? ?????? ????????? ??????????????? ??????????????, ???????? ??-?? ?????????? ???? ? ?????????????? ? ????? ? ????????????? ???????. ????????????? ????? ?????? ???????? ???????????? ?, ??????? ????????? ? ???????????????? ????????? ????????? ? ??????????? ??????????? ?????, ?????????? ??????????? ?????????? ???????? ????????? ??? ????????????. ? ?????? ???? ???????? ?????????? ????????? ??????????? ???????? ?????????? ? ????????? ??????????? ??????? ??????????? (China Nonferrous Metals Industry Association) ? ????????????? ???????? ????? ? ?????????? ???????????? ?? 5-10%. ? ?????????? ? ?????? ???? ???? ???????? ?? ??? ??????????? ?? 3380 ???./?, ? ?????????????? ???? ?? ???????????? ?????????? ? ???? ? ???? ????????? ???? 3000 ???./?, ???????? 3005 ???./? ? 3122 ???./? ?????????????? [28; 47].

??????? ???? ?? ?????????????? ???????? ?? ?????? ???????? ? ? ?????? ???????: ???????? ?????????? ????????? ?? ??????? ??????? ???????? Alcoa ? ???, ??????? ???????? Rio Tinto ? ??????????????, ?????-???? (BHP Billiton – 45,5%; Vale – 54,5%) ? ????????. ????????? ?? Citigroup ????????????, ??? ??-?? ????? ??? ?? ?????????????? ? ???? ? 2008 ?. ????? ??????????? ???????? ?? ???????????? 1 ??? ? ???????? ? ??? (2% ???????? ????????????), ??? ?????? ???????????? ?????????? ???????? ?? ???? ? ????????? ???? ????????????? ???? ???????? ?? 4400 ???./? [48].

??? ?? ?????, ???????? ?? ??????? ???? ?? ?????????????? ? ????????? ? ???? ?????????? ???????????? ???????, ? ?????? ????????? 2008 ?. ??????? ???????? ?? ??????? ?????, ?? ?????? World Bureau of Metal Statistics, ???????? 790 ???.? (? ?????? ????????? ??????????? ???? – 88 ???.?) [7]. ?? ???????????, ??? ??????? ??? ?? ????? ? ???????? 2008 ?., ?????? ? ?????? ??????? ?? ????????? ? ????, ??????? ? ????, ??? ??? ? ???????? ???? ???? ???????? ????? ????????? ?????????. ?? ??? ?? ???????????? ?????????? ? ???????? ??????? ??? ????????? ???? 2800 ???./?, ????????? 19 ??????? ??????????? ??????? 2754,5 ???./?, ? ?????????????? ????????? 2817 ???./?. ????????? ?????? ???????? ?? ??? ? 22 ??????? ??????? ?? ?????????????? ????????? ? 1165,250 ???.? [7].

???????? ??? ?? ?????? ?????? ??????????? ? ?? ??????????? ????????? – ?????????? ??????? ???-???? ???????? ????????? ??????????? ????????? ????????????, ? ??? ? ?????? ???????? ???????? ?? ???????????? ????????? ? ?????? ??????????? ?? 3,8 ??? ?/??? [38].

?? ??????? ????????? ?????????? ?????????? ???????? ??? ?????????? ????????? ?? ??????: ? ?????? ??????? ????????????? Chalco ????????, ??? ???? ????????? ?? ????? ???????? ??????????????, ???????? ?? ???????? ????????? ???????????? ???????? [24], ? ? ???????? ?????? ???????? ? ?????????? ???????????? ??????? ?????? ?? ??????? ? ???????? ????????????????? ????????? ? ?? ?????????? ??? ??????? ?? ?????????????? ???????????? [19].

?????? ??????? ???? ???????? ????????? ? ?????? ??????? ? ????? ? ?????????????? ?????? ? ???????? ???????? ? ????????? ???. ?? ?????? ???????? ?????????????? ???????????, ? ???????? ??????? ??????????? ? ??? ????? ? ??????? ?????????? ?? 26% ? ????? ? ????????????? ????????? ???????? ? ???????? ??????? ???????????????? ???????. ????????, ? ????? ??????? ????????? ????? ????????, ??? ??????? ?????? ??????????? ? ??? ???????? ? ????????????? ???????? ? ????????? ?????? ? ??????????? ????????: ?????????????????? ???????? ????????? ???????? ????????????? ????????. ???? ???????? ?? ??? ?? ???????????? ?????????? 2 ??????? ????????? ??????????? ?? ?????????? ??? ? ????????? ???? – 2285 ???./? [40]. ? ? ???????? ??????? ???? ???????? ?? ???????????? ?????????? ?? ??? ????? ???? 2200 ???./? – ?? 37% ?? ????????? ? ?? ???????? ???????? ? ???? (3380 ???./?).

?? ???? ??????????? ????? ?????????? ? ??????????? ?????????? ?????????, ??? ??? ???????????? ???????? ?? ??????????????? ???????????? ????? ?????????. ???? ???? ???????? ? ????? ? ???????? ??????? ?????????? 13,7 ???.?????/? (2006 ???./?) ??? ???????? ?? ??? ???????????? ? 16-18 ???.?????/? [21]. ?? ?????? Harbor intellingece, ? ???????? ??????? ????? 50% ???????????? ???????? ????????????? ?? ????? ??????????????.

???????? Chalco ? ????? 2008 ?. ????????-???? ? ?????????????? ?? ????????? ?????????? ??????????? ????????? ?? ??????? ????????: Shandong Aluminum ??????????? ?????????? ??? ???????? (70 ???.?/???), Zhengzhou Aluminum – ??? ????? ?? ????? ????????? 60 ???.?/???, Emei Aluminium – ????? ????? ????????? ?? 150 ???.?/???, Pingguo Aluminum – 25 ?? 140 ???.?/???; Zunyi Aluminum – ????? ?? 242 ???.?/???, Aostar Aluminium – 40 ?? 250 ???.?/???, Zhongfu Aluminium – 50 ?? 300 ???.?/???; ????? ????, Zhongfu Aluminium ???????? ???? ? ???????????? 250 ???.?/??? ????? ????????? [21].

??-?? ???????? ????? ???????????? ????????? ?? ????? ??????????? ????????? ? ????? ???????? ???????????????? ?????????, ? ?????????? ???? ???? ?? ???????? ? ???????? ??????? ????? ?? ????????? ? ??????? 2008 ?. ????? ?? 40%, ?? 2650 ?????/? (386 ???./?). ? ????? ? ??????? ?????? ?? ???????? Chalco ??????? ??????? ? ????????? ????????? ????? 1 ??? ?/??? ????????? ?? ??????????? ?????? ????????? ????????? 1,5 ??? ?/??? ? ?.????? (????????? ???????); ??? ????? ?? ?????? ???? ???????? ?? ???????????? ???????? ? 300 ???.?/???; ???????? ???????????? ?????? ???????? ?? ??????? 200 ???.? ????????? ? ??? [34].

???????? Weiqiao Aluminium, ?????? ????? Chalco ????????? ????????? ? ??????, ?????????? ???????? ?? 4 ??? ?/??? ????? ?????????, ? ???????? Lubei Group ??????? ??????? ?? ????????? ???????????? ?????? ????????? 1 ??? ?/??? [34]. ? ????? ??????? ????????? ???????? ?? ???????????? ????????? ???? ????????? ?? 8 ??? ?/??? [63, ?.1].

? ???????? ?????? 2008 ?. ????? ???????????? ????, ??? ? ???? ????????? ???????? ????????????? ???????? ? ??????? ?????? ?? ???????? ????? ????????????. ?? ???? ??????? ????????? ???? ???????? ?????????? ?? 1900 ???./? (?????????????? ???? ?????? – 1905 ???./?). ?? ?????? Harbor intellingece, ??????? ????? ?? ???????? ? ?????? ???????? ?? 21% ?? ????????? ? ????, ????? ?????????? ??? ??????. ? ??? ? ?????? ?? ?????????? ?? 35%, ? ????? – ?? 10%. ??????????? ???????? ? ???????????? ??????? ??? ? ?????? ????????? ?? ????????? ? ??????? ??????????, ? ????????????? – ?? 40% [62, ?.1] .

? ????? ??????? ???? ??????????? 9% ??????? ????????? ?? ???????????? ?????????? ???????? – 3,55 ??? ? ? ???, ? ??? ????? 2,7 ??? ?/??? – ? ????? (????? 15% ???? ????????? ???), 615 ???.?/??? ???????? Alcoa ? ??? ? ??????, 100 ???.?/??? ???????? Rio Tinto ? ????? ???????? ? 40 ???.?/??? ???????? Vale ? ???????? [61, ?.1]. ? ???????? ??????? ???????? ????????????? ??????????? ???????? 4,2 ??? ?/???, ????????? ????????????? ??????? ????? ????????? ???????? Rio Tinto, Hydro Aluminium, Rusal. ??? ?? ?????, ? ?????? ??????? ??????? ???????? ?? ??????? ????? ?????? ?????????????? 1,2 ??? ?. ???? ???????? ?? ???????????? ?????????? ? ???????? ??????? ?????????? ???? 1500 ???./? (17 ??????? – 1463 ???./?), ? ?????????????? ???? ??????? ????????? 1536 ???./?, ?? ???? ??????????? ????? ?? ????????? ?? ?????????????? (3122 ???./?). ????????? ?????? ???????? ?? ??? ? ????? ??????? ??????? ?? 2,33 ??? ?, ? ??? ? ????????? ???? ?? ????????? ? ??????? ????.

?? ?????? ?????????????? ????????? ???????? (International Aluminium Institute – IAI), ? ??????? 2008 ?. ??????? ???????????? ???????? (3,076 ??? ?) ???????? ??????????? ?? ?????? ?????? (3,073 ??? ?), ? ?? ????????? ? ???????????? ???????? ????????????? ? ??????? 2008 ?. (1,19 ??? ?) ??????????? ?? 8,5%. ?????????????? ???????????? ????????? ?? 99,2 ???.? ?????? 102,4 ???.? ? ??????. ? ????? ? ??????? 2008 ?. ???? ???????? 946 ???.? ????????, ??? ?? 4,5% ?????? ??????????? ??????????, ???????????? 991 ???.?, ? ?? 20,5% ???? ????????????? ??????, ???????????? ? ??????? (1190 ???.?) [64].

????????? ?????? ?????????? ???????? ? ???? ? 2008 ?. (??? ????? ???????????? ? ????????????, ?????, ?????? ? ???????????, ?????? ? ???????, ????????????? ???????? 2% ????????), ?? ?????? ?????????????? ????????? ????????, ?????? 38,759 ??? ? (??? ?? 3,6% ??????, ??? ? 2007 ?.), ?? ??????? 13,105 ??? ? (33,8% ????????) ???????? ?? ???? ????? (???? ?? ????????? ? ?????????? ????? – ????? 4,1%, ????? ??? ? 2007 ?. ?? ????????? 34%) [64].

??????????? ???????? ? ???? ? ??? ?? ?????? 2008 ?., ?? ?????? Harbor intellingece, ????????? ?? 22%, ? ????? – ?? 10%, ? ??? ? ?????? – ?? 31% [58]. ?? ???? 2008 ?. ???? ??????????? ???????? ? ????? ?? ??????????????? ??????? ???????? ?????? 8,5%, ????? ??? ? 2007 ?. ?? ???????? 44% [18].

? ??????? 2008 ?. ??????????? ??????????? ??????????? ???????? ? ??????. ?? ?????? ???????????? ?????????, ???????? ? ??????????????, ?????? ???????? ???????????? ??????? ? ?????? ???????? ?? 83,7 ???.?, ?? 22% ?? ????????? ? ??????? 2008 ?. ? ?? 24% – ? ???????? 2007 ?. ?????? ??????????? ????????? ?????????? ?? 60,13 ???.?, ?? 10,8% ?? ????????? ? ?????????? ??????? ? ?? 21,6% ?? ????????? ? ??? ?? ???????? 2007 ?. ?????????? ???????????? ???????????? ??????? ?????????? ?????? ?? ?????? ???????? ? ??????? ????????? ?????? ???????? ???????: ?? 1,5% ?? ????????? ? ?????? ? ?? 9,2% – ? ??????? 2007 ?., ? ??? ???????? ?? ?????????? ??? ???????????? [46].

?????? ????????? ????? ????????????? ???? ?? ?????????????? ???????? ? ??????????? ??????????????. ???, ? ??????? ????????? ????????????? ????????? ?????????? ? ??????????? ??????? ? ????????? ?????? ?? 2 ??? ? ???????? ? ??????????????? ??????; ???????????? ????????????? ???????????? ??????? ?????????????????? ??? 17,4 ???? ???. [50].

??????????? ????? ????????? ????????? ?? ???????????? ????????? ? 2009 ?. ?????, ????????, ??????????????. ?? ?????? ????????? ????????????? ???????? Antaike, ? ????? 2008 ?. ????????? ???????? ?? ???????????? ????????? ?????? ???? ??????? 32,97 ??? ?/???, ?? ??????? 16 ??? ?/??? – ??? ????? ???????? ? ?????????? ??????, ???????, ??????, ??????? ? ???????, ? ????? ? ?????????????? ?????? ? ??????-????????? ?????????? ??????. ?????? ?? ??? ??? ???????? ????? ?????????????, ? ?????? ????????? ? ?????? ? 2009 ?., ?? ?????? Antaike, ???????? ????? 25 ??? ?, ??? ???? ?? 1,8% ???????? ??????? 2008 ?. ? ?????? ???????? 2009 ?. ????????? ???????? ???????????? ?????????? ???????????? ????????? [25].

??? ???? ?????????? ?????????, ??? ?? ??? ? ??????????? ??????, ???????????? ???????? ?????? ?? ??????? ??? ?? ?????. ??????? ?? ???????????? ????????? ? ???????? ?????? ????????? ?? 1513 ?????/? (220,93 ???./?) ??? ???????????, ???????????????? ????????? ???????, ? ?? 1972 ?????/? (287,9 ???./?) ??? ???, ??? ?????????? ????????? ??????? [25].

? ?????? 2009 ?. ??????????? ????? ???????? ?????????? ??????????, ???? ???????????? ?????????? ?? ??? ? ????? ?????? ?????????? ?? 1340 ???./?, ? ????????? ?????? ??????? ??? ?? ??????????? ????, ?? 2,84 ??? ?. ?????????? ?????????? ???????? ????? ??????, ??? ??? ?? ??????? ???? ?? 80% ??????? ????????? ???????????????? ??????? ????????? ???????? ???? ????????. ???????? ???????? ???????? ??????????? ? ?????????? ????????? ??????????? ?? ????? ????.

? ?????? ?????? ???????????? Alcoa ???????? ?? ?????????? ? ????? ??????? ???????? 2009 ?. ???????????? ?????????? ???????? ??? ?? 135 ???.?/???, ? ?????????? ???? ???? ????????????? ???????? ???????? ????????? 18%, ??? 750 ???.?/???; ???????????? ????????? ???????? ?? 1,5 ??? ?/???; ?????????????? ??????? 13,5 ???. ??????? ???????? ????????? (13%) ? 1,7 ???. ???????????, ?????????? ?? ????????? [5].

???????????? Century Aluminum ???????? ? ???????? ? 20 ??????? 2008 ?. ????? ?? ??????? ????????????? ????? ?? ?????? ????????? 170 ???.? ?????????? ???????? ? ??? ? ?.?????????, ???? ???????? ?????????. ???? ?? ???????? ??????? 2009 ?. ???? ?? ???????? ?? ???????????????, ???????? ????? ????????? ????????? ??????? ????? [42].

???????????? Columbia Falls Aluminum Co. (Glencore International, AG – 100%), ??????????????? ??????????? ????? ? ?.????????-???? ? ????? ???????, ???, ???????? ?? ????????? ? ????? ??????? ????????? ?????????? ? ???????????? ????????????? ????? ????????? ????? 33 ???.? ?????????? ???????? ? ???. ?????? ????????? ???????? ???? ????????????? ????? ?????? ?????????? 168 ???.?/???; ?? ???? 2008 ?. ????????????????? ??? ?? ??? [44].

? ?????? ?????? ????????? ???????? Shanxi Guanlu ????? ??? ?? ????? ????????? ???????? ?? ???????????? ?????????? ????????, ???????????? 110 ???.?/??? [60].

?????????? Hydro Aluminium AS ? ????? ??????? ???????? 2009 ?. ??????????? ?????????? 10% ????????? ?? ???????????? ???????? ? ???????? ? ????????. ? ???????? ???????? ????????? ?????? ???????????????? ????? ? ??????????? ?????????? ?? ?????? ?????? ? ????????? ???????????? ?? ?????? ? ?.??????; ????????? ????????????? ???????? ???????? 170 ???.?/???. ? ???????? ????? ? ?.????, ????? ???????? ????-?????????, ????? ?????????? ??? ???????? ?? 30 ???.?/??? ????? ????????? 200 ???.? ???????? ? ???, ?? ?? ????????? ? ??? ?????? ????????? [8].

???????? Rio Tinto ? ????????? ???????? 2008 ?. ????????? ???????????? ???????? ?? 5% ? ??????????? ? 2009 ?. ?????????? ??? 11% ????????? ?? ??? ???????????? (450 ???.?/???). ? 2008 ?. ?? ?????????? Rio Tinto Alcan ???? ??????????? ????? ?????????? ????????? ?? ??????????? ??????? ??????? ? ???-???-??-?????? ?? ???????, ??????? ? ???????? ? ??????????????, ?? ?????? ?????? ? ???????? (??? ??????????? ?????????? ? Norsk Hydro ???????? Soral). ?????????? ?????????? ?????????? ?? ?????? ???-???-??-??????. ? ????? ???????? ???????????? ?? ??????? ????????, ??? ????????????? ?????? ?????????????? ? ???????? ?????? ????????????, ??? ?????? ????? ???????? ????????. ??????????? ????? ??????? ????????? 52 ???.?/??? ? ????????? ??????, ??????, ????????? ? ???????????? ? 1943 ?., ? ????? ??????? ???????? 2009 ?. ????? ??????????; ??? ??????????? ???????? ?? ?????????? ??????????, ??????? ?? ???? ??????????? ??????? ????????? ?????? ??????????? ? 2015 ?. ???????? ????? ??????????? ? ??????????????? ????????????? ??????????? [10] .

???????? ????? ????????? ???????? ???????????? ?????? ?????-????? ? ????? ???????? ? ????? ? ????????? ???????????? ? ?????? ??? ??????????? Alucam (Rio Tinto – 46,7%) ? ?.????, ???????, ? ????? ? ?????????? ????? ????????? ?? ???????? ??????????????. ?? ??? ?? ??????? Rio Tinto ? ????? ???????? 2009 ?. ????????? ??????? ??????????? ????? ??????? ? ??????????????, ??? ???????? ?? ????? ????? ????? ??????????? ??????? [10] . ????????????? ?????? ?????????? ? 245 ?? 400 ???.?/??? ???????? ?? ?????????? ???????????? ?????? ??????? ? ????????? ?????????? ???????? [52] .

? ????? ?????? Rio Tinto ??????? ????????? Qingtongxia Aluminium Group 50%-??? ???? ? ?????????? ???????? Alcan Ningxia Aluminium joint venture, ??????????? ????????????? ?????? ????????? 160 ???.? ?????????? ???????? ? ??? ?? ?????? ? ?.????????, ?????-???????? ?????????? ????? ????? [9]. ????? ????, ???????? ????? ?? ??????????? ? ?????????? Saudi Arabian Mining Company (Ma’aden) ??????? ????????????? ?????? ????????? 740 ???.? ?????????? ???????? ? ??? ? ?????????? ??????. ?????????? ??????? ????????????? ?? 2015 ?. ?????? ???????????????? ????? 2012 ?. [54].

??????????? Vimetco NV ??????? ??????? ????????? ?? 44 ???.?/??? ???????????? ?????????? ???????? ?? ????????? ?????? ??????? ????????? 260 ???.?/???, ???????????? ????????? Alro Slatina SA [57].

? ???????????? ??-?? ??????????????? ??????? ???????????? ?????????? ???????? ?? ?????????? ??????????? ?????? ? ??????? 2008 ?. ???? ??????? ?? 10% [4], ? ? ?????? ??????? 2009 ?. ? ?????????? ????????????? ??? ????? ??????? ? ???????????????? ????? ??? ???????? ???? ?? 30% ????????? ????????, ???????????? 520 ???.?/??? [30].

?????????? UC Rusal ? ?????? ????????? ?????????? ???????? ? ??????????? ???????????? ??????? ??????? ? ?????????? ?? 1 ?????? 2009 ?. ???????????? ?????????? ???????? ?? 500 ???.? [3].

??-?? ?????????? ???????????? ???????? ???? ????? ?? ????????, ? ?? ????? ?????? ???????????? ??? ???????, ??? ??????? ? ??????? ????????? ???? (???.4): ? ????????????? ?????? ? 450 ???./? ? ???? 2008 ?. ?? 205 ???./? ? ???????? ? 185 ???./? ? ????? ?????? 2009 ?. [45; 55].

???.4. ???????? ?????????????? ??? ???? ?? ???????? ????????????????, FOB ?????????, ? 2007-2008 ??. ? ?????? 2009 ?., ???./?, ?? ?????? [56]

????????? ???????? Chalco, ??????? ? ??????? 2008 ?. ????????? ??????? ???? ???? ?? ????????: 3 ???? – ? 606 ?? 505 ???./?, 1 ??????? – ?? 468 ???./?, 1 ??????? – ?? 423 ???./?, 10 ?????? – ?? 379 ???./?, – ?? 2 ?????? 2009 ?. ????? ??????? ???? ?? 23%, ?? 293 ???./?. ?????? ????????? ?????????? ????????? ?????????? ??? ?? 260-270 ???./? [43].

??-?? ??????? ??? ???????????? ????????? ????? ????? ????????? ??? ?????? ???????????, ? ?????????? ????????? ?????? ????????? ? ????????? ????????????? ????????.

Rio Tinto ???????????? ????????? ???????????? ????????? ?? 6%: ?? ?????? ?????? ? ?????? ?? 25%, ??? ???????? ?? 400 ???.?/???, ?? ??????????? ?????? ??????? ?? ???????????? ????????? ??????????????????? ?????????? ?? 15%, ??? ?? 105 ???.?/??? [10].

??????????? ??????????? ???????? Novelis do Brasil Ltda ??????? ??????? ?????????? ? 26 ????? 2009 ?. ???????????? ????????? ?? ?????? ????????? 130 ???.?/??? ? ?.???-?????, ???? ?????-?????? (????????), ? ?????????? ???? ?????? ??????? 300 ??????? [6].

? ????? ?????? ?????????? UC Rusal ? ????????? Bosai Minerals ? ????? ? ???????? ?????? ? ??? ?? ???????? ???????? ??????????????? ?????????????? ????? ? ?????????? ??????. UC Rusal ????????????? ???????? ??? ????? ???? ?????????????? ??????????????????? ? ???????? ?????? ? ????????????? ???????????? ? ???????????? ???????, ??????? ?????????????? ?????? ? 2011 ?. ? ??????? Rusal ? ????? ?????????? ?????? ?????? ????? 200 ??????? ?????????? ???????? ?????? ? ??????. ???????? Bosai Minerals, ?????????? ? ?????? ?????????? ? ?????? ???????????? ?????? ????????? 1 ??? ?/??? ? ?????????? 1 ???? ???., ??????? ??????? ????????? ????????????? ?? ??? ????? (??? ???????) [53].

? ?????? ??????? ????????????? UC Rusal ???????, ??? ???????? ???????? ? 1 ????? 2009 ?. ?????????? ???????????? ????????? ?? ?????? ? ?.?????????? ? ??????, ??????????? ????????? Eurallumina (???????? ????? UC Rusal), ? ? 31 ????? 2009 ?. – ?? ???????? ??????????? ??????? ???????? (Kirkvine) ? ?????? (Ewarton) ??? ??????????? West Indies Alumina Company (Windalco) [2]. ????? ??????????? ????????? ?? 37% ???????????? ????????? ?? ?????? ?????? ? ????????. ? ?????????? ? ????? ??????? ???????? 2009 ?. UC Rusal ?????? ?????? ????????? ?? 3,45 ??? ? [3].

? ???????? ?????? ????????????? ??????????? ????????? ?????????? ???????? ? ????????? Alumina Partners of Jamaica (UC Rusal – 65%, Hydro Aluminium – 35%) ??????? ? ?????????? ?? 50% ???????????? ? ????????? ???????? ? ????? ? ???????? ?????? ?? ????????. ???????? ???????? ?? ???????????? ????????? ?????????? 1,65 ??? ?/??? [32].

?? ?????? Harbor intelligence, ?? ?????? ? ??????? 2008 ?. ?? 5 ??????? 2009 ?. ? ???? ????????? ?? ????????? ????????? ?? ???????????? 7,06 ??? ?/??? ?????????? ???????? ? 12,1 ??? ?/??? ????????? [41].

?????? ? ??????? ??????????? ?????????????? ??? ???????? ????????, ??? ???????????? ??????? ? ????????? ??? ??? ???????????. ????? «???????? ??????» ????? ?????. ????????? ??????????????? ??????????? ???????? National Aluminium Company (Nalco) ??????? ? ????? ?????? 2009 ?., ??? ?? ????????? ?????????? ??????? ???????? ? ????????? ?????????? ???? ???????? ?????????? ?????????, ???????? ?? ???????????????? ??????? ??????? ??? ???????? ????? ????????. ???????? ??????????, ??? ?? ?????????? ??????? ? ?????????? ??????? ?? ??????. ????????? ?? Harbor Intelligence ????????? ???????? ??????? Nalco ?? ???????????? ???????? ???? 1000 ???./?, ??? ????????, ??? ???????? ??? ??? ???????? ? ???????? [51].

? ?????? ??????? ????????? ??????????????? ???????? Ashapura Minechem Ltd. ???????? ? ?????? ????????????? ? ????? ?????????? ???????????? ?????? ????????? 500 ???.?/???, ???????????? ?????? ????????? 150 ???.?/??? ? ?????????????? ????? ?????????? 42 ???? ????? [29].

???????????? ???????? ????? ????????? ? ? ?????. ????????? ?????????????? ???????? Datang International Power Generation Co. ? ?????? ?????? ????????? ????????????? ???????????? ??????, ?????????? ??????????? 3 ???.?/??? ????????? ?? ???????? ????, ? ????????? ?????? ?????? ?????????. ????? ????? ???????? ?? ???????? ????, ???????????? ? ?????????????? ??????????? ?????? ?????????? ????????, ? ??????? ?????????? Al2O3 ????????? ????? 50% [22] .

????????? Qingtongxia Aluminium Group Co. Ltd. ????????? ? ??????????????? ?????????????? ????????? China Power Investment Corp. ? ????????? ???????? ????????? Maike Group ? ????? ??????? 2008 ?. ??????? ? ???????????? ?????? ????????????? ????? ????????? 270 ???.? ??????? ? ??? ?? ????? ?????? ? ?????-???????? ?????????? ?????? ????? [26].

????????? ?? ??????? ????? ???????? ? ?????? 2009 ?. ?????????? ???????? 1993 ?., ????? ???????? ?????? ??????? ?? ????? ??????? ???? ?????? ? ????? ??? ????????? ??????? ? ??????? ???? ?? ????????????? 1139 ???./? (???.5). ?? ?????? ????????? ?????? ???????? ?? ???, ??? ? ????? ?????? 2009 ?. ????????? 2,8 ??? ?, ??????? ????????? ???????? 1993 ?., ???????????? 2,5 ??? ?, ? ????????? ????????? ??????????? ?? ????? ?? 4 ??? ?.

???.5. ???????? ????????? ????????? ??????? ?????????????? ???????? (99,7%) ?? ???, ??????? ????????? ??????? ?? ????? ???? (???.?) ? ????????????? ??? ???????? (99,7%, ???????? ?????, ?????????) ?? ??? ? 1986-2008 ??.

?? ?????? ??? ? ?????????????? ????????? ????????; ??????? ???? ?? 2009 ?. – ???????? Goldman Sachs

???????? ?????????? ? ????????????? ???? 2009 ?. ??? ????? ?????????????? ? ??????? ?????????. Harbor intelligence ? ?????? ?????????????? 1899 ???./?, ? ??????? – 1632 ???./?. ???? ?????????, ??????????? ???????? ? ?????????? ???????? UC Rusal, ? ?????? ??????? ??????, ??? ???? ???????? ???? ? ????? 2009 ?. ?????????? ?? 1600 ???./?. ? Goldman Sachs ????????, ???, ???????? ?? ??????????????? ??????????, ?? ????? ??????????? ???????????? ??????? ???????, ??????? ? ????????????? ??????????? ??????? ????? ????? ????????? ???, ? ????????????? ???? ?? ???????? ? 2009 ?. ?????? ?? 1410 ???./? [1, ?.13]. ??????????? ?????????? ???????, ??? ??????? ???? ???????? ??????????? ?? ????? ??????? ???????? 2009 ?.

?.?. ????????